Расчет по начислениям уплаченным страховым взносам. Справка и расчет по начисленным и уплаченным страховым взносам

Страховые взносы обязаны уплачиваться практически из всех видов выплат, начисляемых работникам, которые имеют заключенный между ними и работодателем трудовой договор. Для работодателя вести учет выплат по каждому сотруднику бывает сложно, особенно когда дело касается заполнения таких документов, как справка о начисленных и уплаченных страховых взносах при увольнении.

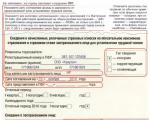

Справка при увольнении выглядит следующим образом:

Бывают случаи, когда буквально неделю назад уволенный сотрудник вновь решает восстановиться в должности, как в этом случае поступить бухгалтеру с оформлением документов, связанных со страховыми взносами? В обязанность руководителя входит тщательное ведение учета по каждому сотруднику. На данный момент для ведения такого учета используется специальная карточка, разработана она была как альтернативный вариант документу для отражения заработной платы.

Нужно ли учитывать доходы, полученные работником до увольнения?

По разъяснениям, предоставленным Минтрудом РФ, расчет базы в годовой период, во время которого работник вначале был уволен, а затем вновь восстановлен в должности, должен проводиться по всем выплатам его дохода, которые были начислены данной организацией. Стоит заметить, что это разъяснение касается исключительно ситуации, когда период увольнения и возвращения в компанию не превышает по длительности 1 года.

О подобных нюансах есть информация в определенной строке 1 параграфа № . В нем говорится, что страховые взносы высчитываются из всех видов доходов, в число их также входят вознаграждения, которые выплатила организация. Если в документации фирмы не было внесено каких-либо изменений, то выданные ранее суммы доходов работнику до увольнения, а также полученные им после возврата на работу подлежат суммированию. Весь период, подвергающийся подсчетам, составляет 1 год.

Расчет страховых взносов при выплате дохода по увольнению

Расчет по начисленным и уплаченным страховым взносам в случае увольнения и последующего возврата сотрудника в компанию бухгалтером происходит в течение всего годового периода. При подсчете сумм доходов работника бухгалтером исключаются лишь компенсационные выплаты, выданные компанией, кроме той, что была выдана за неиспользованный отпуск. Но лишь в случае, если остальные виды компенсаций соответствуют законодательству РФ и их выплата была осуществлена с соблюдением законодательных норм.

В числе компенсационных сумм, не подлежащих суммированию, имеются в виду:

- Выданные выплаты в качестве выходного пособия из-за ликвидации компании.

- Произведенные выплаты в связи с процедурой сокращения штата.

- Осуществленные выплаты по причине принятого решения работником о прекращении работать на предприятии из-за внесенных в трудовом договоре изменений.

Организация имеет право при заключении трудового договора установить и другие виды случаев, при которых работник в случае увольнения получит определенную сумму выходного пособия. Данные суммы не подлежат внесению в базу используемых впоследствии для расчетов страховых взносов. Но стоит помнить о существующих лимитах, установленных законом РФ. Поэтому, если выплаченная работнику компенсационная сумма превышает указанную в лимите максимальную сумму выплаты, компенсационная сумма подлежит обязательному внесению в расчет.

Что делать, если есть доходы от других работодателей

Бывают ситуации, когда ушедший из одной организации работник трудоустраивается в другой и начинает получать доход. Но спустя время решает вновь вернуться в организацию, где ранее работал. Перед работодателем встает вопрос, что делать с выплатами, которые были осуществлены работнику в иной фирме. Нужно ли их вносить в учет дохода работника или нет? На самом деле полученные в иной фирме работником доходы не должны включаться в учет, веденный другой организацией.

Об этом сказано в письме от специалистов Минздравсоцразвития РФ от 17 января 2011 года № 76-19. Даже если в течение года работник после ухода из одной организации трудоустраивался на короткий период в другую, после чего возвращается в первую организацию, то полученный в сторонней фирме доход заносится в учет той фирмы. В организации, в которую впоследствии вернулся работник, учету подлежат все доходы, которые были выплачены за год, независимо от того, сколько месяцев отсутствовал работник.

Иногда путаются бухгалтеры организаций с ведением учета доходов работников в случае их первого трудоустройства в компании не в начале года. На самом деле все просто. Как и в предыдущей ситуации, учитывать доходы, полученные в других организациях, не надо. Ведение учета начинать следует «с нуля».

Уплата страховых взносов является прямой обязанностью большинства налогоплательщиков.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Тогда как их размер зависит от вида деятельности, величины страхового тарифа, а также скидок и надбавок, установленных законодательством.

Поэтому необходимо детальнее разобраться какой размер страховых взносов в 2019 году для работодателей и как правильно рассчитать сумму платежа в Пенсионный фонд.

Общие сведения

Предприятия, использующие труд наемных рабочих обязаны уплачивать не только основные налоги (НДФЛ, НДС и др.), но, и обязательные платежи, включая страховые взносы. Порядок начисления и уплаты этих сборов утверждается соответствующим законом.

При расчете суммы платежа налогоплательщики должны учитывать основной вид деятельности и размер страхового тарифа, что определяется с учетом категории профессионального риска.

Однако не стоит забывать о возможной корректировке этого показателя. Потому как величина страхового тарифа может быть уменьшена за счет использования скидки. Ее размер может достигать до 40% от суммы тарифа.

Для уменьшения суммы платежа налогоплательщик должен подать соответствующее заявление. Что касается объекта обложения страховыми взносами, то сюда можно отнести:

- Выплаты и любого рода вознаграждения, начисляемые работнику по или согласно с условиями .

- Выплаты по или .

Не относятся к объектам обложения страховыми взносами следующие поступления:

Страховыми взносами не облагаются следующие выплаты:

- Государственные пособия.

- Любые выплаты, которые носят компенсационный характер.

- Суммы единовременной финансовой помощи, предоставляемой страхователями.

- Взносы по обязательному страхованию сотрудников.

- Стоимость проезда персонала к месту проведения ежегодного увольнения.

- Стоимость льготного проезда для отдельных категорий граждан.

- Материальная помощь, предоставляемая работодателем своим работникам в размере до 4 тыс. руб. на 1 человека.

- Суммы, выплачиваемые предприятием своим сотрудникам на компенсацию издержек в связи с уплатой процентов по ипотечному кредиту.

Для организаций и ИП осуществляющих выплаты базой при исчислении страховых взносов считается сумма выплат, которые выступают в качестве объекта обложения.

Если получателями являются физические лица, то базой служат выплаты и любого рода вознаграждения, начисляемые по трудовому соглашению.

При этом расчеты производятся отдельно по каждому физическому лицу на протяжении всего расчетного периода нарастающим итогом.

Страховые взносы подлежат уплате отдельно в каждый внебюджетный фонд. Налогоплательщики обязаны производить ежемесячные отчисления на протяжении всего расчетного периода.

По закону уплата взносов производится не позже 15 числа каждого месяца. При этом исчисление суммы платежа осуществляется на основании тех выплат, которые были произведены застрахованному лицу.

Рассчитываемую сумму платежа раньше нужно было округлять до полных рублей. Однако этот порядок упразднили на основании . Теперь организации могут уплачивать ту сумму, которая начислена.

Если оплата взносов происходит в адрес ФСС, то здесь можно произвести уменьшение суммы платежа на величину понесенных издержек в связи с выплатой больничного или пособия по уходу за ребенком.

Для нотариусов и адвокатов, которые уплачивают взносы в фиксированном размере, крайний срок для осуществления платежей 31 декабря.

Возвращаясь к вопросу о величине страхового тарифа, следует отметить, что его размер зависит от категории налогоплательщиков, системы налогообложения и вида деятельности:

Выплаты физическим лицам

Организациями и ИП, которые находятся на ОСН:

| ПФ | 22% |

| ФСС | 2,9% |

| ФОМС | 5,1% |

Организациями и ИП, которые находятся на УСН:

| ПФ | 20% |

| ФСС | 0% |

| ФОМС | 0% |

Организациями и ИП, которые находятся на ЕСХН:

| ПФ | 21% |

| ФСС | 2,4% |

| ФОМС | 3,7% |

Хозяйственными обществами, учрежденными бюджетными научными организациями:

Отдельно стоит отметить, что работодатели обязаны ежеквартально отчитываться перед контролирующими органами ().

На основании отчетной документации внебюджетные фонды осуществляют проверку правильности начисления и уплаты страховых взносов.

Отчетность подается в следующие сроки:

Основные понятия

| Наименование | Описание |

| Организация | Юридическое лицо, основанное в рамках российского законодательства и обладающее гражданской правоспособностью |

| Индивидуальный предприниматель | Гражданин, прошедший государственную регистрацию и осуществляющий коммерческую деятельность без учреждения юридического лица |

| Физическое лицо | Гражданин РФ или лицо, не имеющее гражданства |

| Страхователь | Юридическое лицо, вступившее в договорные взаимоотношения со страховщиком |

| Страховщик | Организация, имеющая лицензию на осуществление страховой деятельности и принимающая на себя обязательства по страхованию рисков за определенную плату |

| Застрахованное лицо | Гражданин, в чьих интересах заключен |

| Страховой взнос | Сумма обязательного платежа, подлежащая уплате со стороны налогоплательщика по страхованию от травматизма или профессиональным заболеваниям |

| Страховой тариф | Величина взноса, исчисленного работодателем в интересах застрахованного лица согласно с условиями трудового договора |

| Несчастный случай на производстве | Событие, спровоцировавшее повреждение здоровья сотрудника при исполнении им трудовых обязанностей |

| Профзаболевание | Хроническое заболевание застрахованного лица, возникшее под влиянием вредных производственных факторов и ставшее причиной временной или продолжительной нетрудоспособности |

| Профессиональный риск | Вероятность утраты здоровья или наступления летального исхода, связанная с исполнением работником своих трудовых обязанностей |

| Заработок работника | Любые выплаты или вознаграждения, которые выплачиваются согласно с условиями трудового соглашения и включаются в базу для исчисления страховых взносов |

| Недоимка | Сумма несвоевременно уплаченного страхового взноса |

| Финансовый год | Календарный год, который начинается с 1 января и заканчивается 31 декабря |

Кто является плательщиком

К плательщикам страховых взносов относятся. Лица, осуществляющие выплаты наемным работникам:

- организации;

- граждане, не имеющие статус индивидуальных предпринимателей.

Предприниматели, адвокаты и нотариусы, осуществляющие частную практику. Как видно, ИП обязаны уплачивать страховые взносы не только за наемных рабочих, но и за себя.

Что касается получателей взносов, то к ним относятся следующие учреждения:

Нормативная база

Основным нормативным актом, регулирующим вопрос обязательного страхования, является . Начисление и уплата страховых взносов происходит на основании ФЗ от 24.07.2009 №212-ФЗ.

При проверке расчетов по начисленным взносам необходимо учитывать предписания, изложенные в .

Предельная величина базы для расчета взносов утверждена .

Порядок подтверждения основного вида деятельности организации закреплен .

Процедура применения скидок (надбавок) по отношению к страховым взносам утверждена .

Однако налогоплательщики также должны учитывать методику исчисления скидок, разработанную .

Как рассчитать страховые взносы

Вопрос об исчислении взносов следует разбить на отдельные блоки:

- Отчетный, расчетный периоды.

- Алгоритм расчета.

- Пример исчисления.

- Определение размера пени.

Отчетный и расчетный период

Расчетным периодом признается календарный год. Тогда как отчетным периодом принято считать 3, 6, 9 и 12 месяцев (ст.10 Закона от 24.07.2009).

Для организаций, которые были созданы в середине года, первым расчетным периодом считается отрезок времени, начиная с момента регистрации и заканчивая 31 декабря.

Применяемый алгоритм

Чтобы рассчитать сумму обязательных платежей налогоплательщики должны учитывать, что получателями взносов являются разные внебюджетные фонды. Как следствие размеры страховых тарифов в каждом случае существенно отличаются.

Для исчисления суммы взносов работодателю нужно облагаемую базу умножить на страховой тариф. Величина этого показателя закреплена ст.58.2 Закона от 24.07.2009.

Пример расчета

Далее, необходимо рассмотреть пример исчисления суммы взносов на сотрудника. Предположим, что Рябоконь В. В. 1983 года рождения работает по трудовому договору в компании «Атрибут». У работника есть 5-летний ребенок.

На протяжении 2019 года сотрудник не был в отпуске и не болел. Также Рябоконь В. В. владеет 1% уставного капитала предприятия.

Размер дивидендов за предыдущий год составил 15 тыс. руб. В январе месяце работнику были произведенные следующие начисления:

После удержания налогов в размере 2468 руб. работнику к выплате полагается 22532 руб. Облагаемая взносами сумма дохода составляет 10 тыс. руб.

Расчет суммы взносов за указанный период производится следующим образом:

| ПФ | 2200 руб. (10000×22%) |

| ФСС | 290 руб. (10000×2,9%) |

| ФОМС | 510 руб. (10000×5,1%) |

Таким образом, работодатель должен перечислить во внебюджетные фонды за работника 3 тыс. руб.

Определение суммы пени

За правильностью начисления и уплаты страховых взносов следят Пенсионный фонд и ФСС. Как следствие они уполномочены проводить выездные или камеральные проверки, подобные тем, что осуществляет налоговая служба.

Таблица: КБК по страховым взносам за работников

Однако выездная проверка по страховым взносам не может проходить чаще, чем 1 раз в 3 года. Кроме того, этот вид проверок должен проводиться одновременно двумя фондами.

Начисление штрафов и пени происходит в следующих размерах:

Порядок начисления пени на страховые взносы аналогичен тому, что установлен для расчета пени по налогам. Другими словами, нужно использовать 1/300 ставки рефинансирования Центробанка за каждый день просрочки.

Чтобы избежать лишних ошибок при расчете пени можно использовать специальные калькуляторы, которые обычно размещают на профильных порталах.

При этом пеня уплачивается независимо от основной суммы задолженности по страховым взносам (ст.25 Закона от 24.07.2009).

Видео: страховые взносы в фонды (ПФР, ФСС, ОМС)

Однако может возникнуть ситуация, когда недоимка не была погашена из-за того, что операции налогоплательщика были приостановлены по решению суда.

В этом случае налогоплательщик не должен уплачивать пеню за тот период, когда действовало судебное ограничение.

Если начисленная пеня не уплачивается страхователем добровольно, тогда контролирующие органы могут удержать ее принудительно за счет денег, которые находятся на банковских счетах.

Особенности исчисления

Для прояснения ситуации с окончательными расчетами нужно рассмотреть разные категории налогоплательщиков, включая:

- индивидуальных предпринимателей

- организации.

Для индивидуальных предпринимателей (ИП)

Если предприниматели используют труд наемных работников, тогда они должны производить расчет суммы страховых взносов на общих основаниях (см. подзаголовок «Пример расчета»).

Однако для исчисления суммы взносов на себя ИП, адвокаты и нотариусы должны использовать другие страховые тарифы.

При этом если размер доходов за год не превышает 300 тыс. руб., расчет суммы взносов осуществляется следующим образом:

| ПФ | 1444,04 руб. (5554×26%) |

| ФСС | 0 руб. (0%) |

| ФОМС | 283,25 руб. (5554×5,1%) |

Как видно ИП за себя должен перечислить 1723,29 руб. (1444,04+283,25) в месяц (20679,48 руб./год).

Если налогоплательщики получают доход в размере больше чем 300 тыс. руб., тогда они обязаны доплачивать 1% в Пенсионный фонд.

Расчет дополнительной суммы взноса происходит следующим образом:

Таким образом, предпринимателю необходимо доплатить в ПФ РФ 7 тыс. руб. Уплата производится не позже 1 апреля следующего года.

Если ИП ведет деятельность не с начала календарного года, тогда расчет суммы взносов можно производить следующим образом:

Для ООО (организаций)

Общий порядок начисления страховых взносов рассматривался выше (см. подзаголовок «Общие сведения»).

При этом обязанность по начислению и уплате обязательных платежей за наемных работников полностью лежит на работодателе (см. подзаголовок «Кто является плательщиком»).

Часто возникающие вопросы

- какие взносы учитываются при исчислении единого налога;

- что собой представляет извещение о величине взносов от несчастных случаев.

Какие взносы учитываются при расчете УСН

Если ИП использует в качестве объекта налогообложения доходы, то базой для исчисления суммы взносов является совокупный доход налогоплательщика.

Если объектом налогообложения являются доходы минус расходы, то чтобы рассчитать сумму взносов предпринимателю необходимо учитывать только свои доходы.

Новая форма "Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в ПФ РФ" официально утверждена документом Приложение №1 к Постановлению Правления Пенсионного фонда РФ от 16.01.2014 № 2п (с изм. от 04.06.2015 № 194п).

Подробнее о применении формы РСВ-1:

- Расчет страховых взносов за 9 месяцев 2016 году

Кто должен сдавать РСВ-1 за 9 месяцев Представить РСВ-1 за 9 месяцев... предоставления отчетности по форме РСВ-1 Отчетность по форме РСВ-1 следует представлять в... сдачу расчета по форме РСВ-1 Расчет по форме РСВ-1 за 9 месяцев... разделы расчета по форме РСВ-1 заполнять Действующая форма РСВ-1 ПФР включает в... Порядка заполнения формы РСВ-1). Разделы расчета по форме РСВ-1 Когда заполняется Подразделы... заполнять расчет по форме РСВ - 1 Расчет по форме РСВ-1 надо заполнять в...

- Штрафные санкции за нарушение срока представления деклараций и расчетов. Бухгалтерский и налоговый учет

Медицинское страхование Расчет по форме РСВ-1 ПФР В электронной форме: - за... персонифицированного учета Расчет по форме РСВ-1 ПФР: - за I квартал; - за... несвоевременное представление расчета по форме РСВ-1 ПФР. Организация с опозданием представила... в электронном виде по форме РСВ-1 ПФР за 9 месяцев 2017 ... который представлен расчет по форме РСВ-1 ПФР Последний день установленного законом... строки 114 разд. 1 формы РСВ-1 ПФР) 9 месяцев 2017 г...

- Как «пилотникам» учитывать выплату пособий

В чем принципиальные отличия зачетной системы и системы прямых выплат пособий, и как правильно отражать пособия в Расчете по страховым взносам. В чем принципиальные отличия зачетной системы и системы прямых выплат пособий, и как правильно отражать пособия в Расчете по страховым взносам. Механизм компенсации расходов На протяжении шести лет в регионах РФ проходит поэтапная апробация пилотного проекта «Прямые выплаты», инициированного ФСС РФ. На данный момент к числу участников проекта ФСС...

- Формы отчетности для ПФР

Был отменен ряд отчетов (например, РСВ-1). Вместо них появятся новые формы... , был отменен ряд отчетов (например, РСВ-1). Вместо них появятся новые формы... частично заменить упраздненную ныне форму РСВ-1. Поскольку в ней помимо сведений...

- Страховые взносы в ФНС: изменения в 2017 году

Страховым взносам вошли сведения форм РСВ-1, РСВ-2, РВ-3 и... застрахованному лицу (ранее в расчете РСВ-1 Раздел 6). В форму не...

- Знакомимся с новой формой: расчет по страховым взносам

От привычного расчета по форме РСВ-1, поскольку она построена по правилам... от форм 4-ФСС и РСВ-1, в новом расчете не будет... т. д.) Ранее в формах РСВ-1 и 4-ФСС в этом... (ликвидации) организации Ранее в формах РСВ-1 и 4-ФСС в данном... были на титульном листе расчета РСВ-1. В новом расчете число работников... . Данный расчет заменяет привычные формы РСВ-1 и 4-ФСС. Установлен единый...

- Что изменилось в отчетности с 1 января 2017 года

И в связи с материнством); РСВ-1; РСВ-2. Эти формы заменят...

- Взаимодействие страхователя с ФСС и ФНС в переходный период

Иными словами, отчетность по форме РСВ-1 ПФР за 2016 год нужно... бумажном носителе Расчет по форме РСВ-1 ПФР Не позднее 15.02 ... время расчеты по страховым взносам РСВ-1 и 4-ФСС. Форма, форматы...

Каждый месяц все юридические лица — страхователи должны делать не только денежные отчисления на страховые взносы, но и предоставлять отчет о проведенных отчислениях. Чтобы ознакомить работников с расчетом по начисленным и уплаченным страховым взносам с их зарплаты, формируется справка, составленная на основе СЗВ-6-4.

Расчет по начисленным и уплаченным страховым взносам при увольнении

В день окончания трудового контракта или договора, то есть в день увольнения, работодатель должен предоставить работнику заверенные копии документов, связанные с его работой, по его письменному заявлению:

Справки, предоставляемые по письменному запросу работника при увольнении:

- справка о доходах;

- справка о начисленных и уплаченных взносах;

- справка об отработанном периоде.

Справка о начисленных и фактически уплаченных страховых взносах формируется на основе сведений перс.учета, предоставляемых в Пенсионный фонд по данному работнику:

Получите 267 видеоуроков по 1С бесплатно:

Как оформить сведения

В течение всей работы и до увольнения сотрудника компания должна регулярно каждому работнику предоставлять копию индивидуальных сведений, которые были направлены в ПФР за отчетные периоды за время его работы.

Важно помнить, что для оформления сведений о страховых взносах используют следующие формы:

- до 2014 года и ранее - СЗВ-6-1, СЗВ-6-4;

- за 2014 год - форма РСВ-1 ПФР раздел 6.

В день увольнения необходимо предоставить сведения за отчетный период по дату увольнения. Если до этого не производилась выдача индивидуальных сведений за прошлые периоды, то нужно их сформировать и предоставить работнику за все прошлые отчетные периоды.

Справка о начисленных и уплаченных страховых взносах при увольнении

Во время службы работник делает различные отчисления в Пенсионный фонд и Фонд социального страхования. После увольнения данные о его отчислениях могут пригодиться ему в будущем, поэтому работнику не помешает иметь справку о начисленных и уплаченных страховых взносах при увольнении. После увольнения работодатель на следующий день обязан выдать бывшему работнику справку о сумме заработка за последние два года. Считается, что работодатель должен сделать это автоматически; если работодатель это не сделал по какой-либо причине, он должен предоставить справку по первому требованию работника.

К сожалению, не существует единой формы справки. Более того, существует несколько видов справок — справка для подтверждения страхового стажа, справка для определения размера пособия по безработице и так далее. Основные типы справок:

- справка о зарплате;

- справка об уплаченных страховых взносах;

- справка о периоде работы и о занимаемой должности с учетом повышений/понижений по службе.

Пример справки об уплаченных страховых взносах:

Новая форма "Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве" официально утверждена документом Приказ Фонда социального страхования РФ от 26 сентября 2016 г. N 381 (ред. от 07.06.2017) .

Подробнее о применении формы 4-ФСС:

- Подарки сотрудникам до 4 тыс. руб.: нужно ли отражать в 4-ФСС

И в расчете по форме 4-ФСС, если сумма подарка менее... и в расчете по форме 4-ФСС не отражаются. Выдачу подарков... 3 Расчета. Расчет по форме 4-ФСС Выплаты и иные вознаграждения, ... 2017 года представляется по форме 4-ФСС и в порядке, которые... (далее - 4-ФСС, Порядок по заполнению 4-ФСС). Из положений Порядка по заполнению 4-ФСС следует... , что в 4-ФСС отражаются... -7.3 Порядка по заполнению 4-ФСС). Соответственно, выплаты, не признаваемые...

- Форма 4-ФСС за 9 месяцев 2016 года

4-ФСС. Новая таблица 6.1 в обновленной форме 4-ФСС В обновленной форме 4-ФСС... по форме 4-ФСС за 9 месяцев Расчет по форме 4-ФСС надо сдавать... по форме 4-ФСС За несвоевременное представление расчета по форме 4-ФСС установлены следующие... сдачу расчета по форме 4-ФСС Расчет по форме 4-ФСС за 9 месяцев... Порядка заполнения формы 4-ФСС). Таблица расчета по форме 4-ФСС Когда заполняется Таблица... . Раздел II формы 4-ФСС Во втором разделе форма 4-ФСС нужно указать расчетную...

- Заполнение формы 4-ФСС за 9 месяцев 2017 г.

Отчетность 4-ФСС за III квартал 2017 г. ... также сроки подачи отчетности. Отчетность 4-ФСС за III квартал 2017 г... внес изменения в форму отчета 4-ФСС распоряжением от 07.06.2017 ... соответствии с новыми требованиями отчет 4-ФСС в электронном виде обязаны сдавать... – в новом варианте в форме 4-ФСС прописывается один код при наличии... к заполнению таблицы Обновленная форма 4-ФСС включает титульную страницу и 5 ... на производстве. Заполняем строки формы 4-ФСС за III квартал 2017 г...

- Особенности заполнения расчета 4-ФСС для пилотного проекта

На выплату страхового обеспечения (форма 4-ФСС), форма которого утверждена приказом Фонда... производстве и профессиональных заболеваний» формы 4-ФСС показатели строки 15 «Расходы по... в составе расчета по форме 4-ФСС таблица 3 «Расходы по обязательному... 2017 года изменена форма расчета 4-ФСС. Она включает только расчеты по...

- Как сдавать новый отчет 4-ФСС

Остались взносы «на травматизм». Форма 4-ФСС стала заметно проще. Администрирование страховых... остались взносы «на травматизм». Форма 4-ФСС стала заметно проще. Теперь в... сдачи отчета Сроки подачи расчета 4-ФСС не изменились. В электронном виде... уведомлением о получении. Как заполнять 4-ФСС на бумаге Отчет заполняется печатными...

- Особенности заполнения новой формы 4-ФСС с 2017 года

I квартал 2017 года, форма 4-ФСС заполняется только в отношении начисленных... I квартал 2017 года, форма 4-ФСС заполняется только в отношении начисленных... .09.2016 № 381. Сейчас форма 4-ФСС утверждена Приказом ФСС РФ от... 4-ФСС. При сравнении форм 4-ФСС, утвержденных указанными приказами, очевидно, что новая форма 4-ФСС... формы 4-ФСС. То есть из применяемой на сегодняшний день формы 4-ФСС исключили... , 9 и 10 новой формы 4-ФСС присвоены номера 1, 1.1 ...

- Новая форма расчета 4-ФСС на 2017 год

... № 381 утверждена новая форма расчета 4-ФСС (будет применяться начиная с 2017 ... отметим, что обновленная форма расчета 4-ФСС стала намного тоньше: вместо 15 ... связи с материнством по форме 4-ФСС не нужно, следовательно, из расчета... , в новом расчете по форме 4-ФСС не надо будет указывать информацию... -3 ПФР, РСВ-2 ПФР, 4-ФСС). ФНС разработан проект формы расчета...

- Сотрудникам выдали подарок деньгами: порядок налогообложения

Отражения стоимости подарков в отчетах 4-ФСС, ЕРСВ? Сотрудникам были выданы... отражения стоимости подарков в отчетах 4-ФСС, ЕРСВ? Порядок выдачи подарков... 3 Расчета. Расчет по форме 4-ФСС Выплаты и иные вознаграждения, начисляемые... (далее - 4-ФСС, Порядок по заполнению 4-ФСС). Из положений Порядка по заполнению 4-ФСС следует... , что в 4-ФСС отражаются... -7.3 Порядка по заполнению 4-ФСС). Соответственно, выплаты, не признаваемые...

- Календарь бухгалтера по заработной плате на 2019 год

Год ФНС Все юридические лица 4-ФСС за 2018 год (на бумаге... на бумажном носителе 25 января 4-ФСС за 2018 год в электронном... ПФР Все страхователи 22 апреля 4-ФСС на бумаге за 1 квартал... на бумажном носителе 25 апреля 4-ФСС в электронном виде за 1 ... ПФР Все страхователи 22 июля 4-ФСС на бумаге за 1 полугодие... на бумажном носителе 25 июля 4-ФСС в электронном виде за 2 ... ПФР Все страхователи 21 октября 4-ФСС на бумаге за 9 месяцев... на бумажном носителе 25 октября 4-ФСС в электронном виде за 9 ...

- Пилотный проект ФСС: информация для новых участников

Данные о пособиях в форму 4-ФСС и расчет по страховым взносам...

- Дайджест правовой информации для кадровых работников за III квартал 2018 года

13832л Штраф за несвоевременную сдачу 4-ФСС был снижен в 40 раз... Штраф за несвоевременную сдачу 4-ФСС был снижен в 40 раз... с представление отчетности по форме 4-ФСС. За это региональное отделение фонда...

- Обновленный расчет по страховым взносам на травматизм

Федерального закона № 125-ФЗ расчет 4-ФСС представляется в территориальный орган ФСС... приема расчетов страхователей по форме 4-ФСС утверждена Приказом ФСС РФ от... Напомним, что за непредставление расчета 4-ФСС в установленном порядке ст. 26 ... и 4 – СКАЧАТЬ Заполнение расчета 4-ФСС участником пилотного проекта 01.01 ... № 114 утверждены особенности заполнения формы 4-ФСС. Страхователи, являющиеся участниками пилотного проекта... 07.2017, при заполнении расчета 4-ФСС должны учесть следующие нюансы: показатели...

- Нужно ли удерживать НДФЛ с выплат сотрудникам при однодневных командировках?

И уточненный расчет по форме 4-ФСС? Необходимо ли корректировать форму 2 ... и уточненный расчет по форме 4-ФСС? Необходимо ли корректировать форму 2 ... взносам и расчет по форме 4-ФСС, порядок заполнения которых рассмотрен ниже... года. 2. Расчет по форме 4-ФСС На основании п. 1.1 ... изменения в Расчет по форме 4-ФСС и представить его в территориальный...

- Дайджест правовой информации для кадровых работников за август 2018 года

13832л Штраф за несвоевременную сдачу 4-ФСС был снижен в 40 раз... компьютера Штраф за несвоевременную сдачу 4-ФСС был снижен в 40 раз... с представление отчетности по форме 4-ФСС. За это региональное отделение фонда...

- Особенности взаимодействия организаций-страхователей с ФСС, если они находятся в регионе, где действует пилотный проект

Особенности заполнения расчета по форме 4-ФСС в рамках пилотного проекта? ... Особенности заполнения расчета по форме 4-ФСС в рамках пилотного проекта. Известно... на выплату страхового обеспечения (форма 4-ФСС). Данная форма утверждена Приказом... Особенности заполнения расчета по форме 4-ФСС страхователями, зарегистрированными в территориальных... особенности заполнения расчета по форме 4-ФСС в рамках реализации пилотного... на выплату страхового обеспечения (форма 4-ФСС), форма которого утверждена Приказом...